La nueva Ley de Impuesto Sobre la Renta (ISR), regula a partir del artículo 111, el Régimen de Incorporación Fiscal (RIF), el cual sustituye al Régimen de los Pequeños Contribuyentes (REPECOS).

- Los contribuyentes del REPECOS quedaron inscritos de forma automática al RIF con base en el padrón de contribuyentes al 31 de diciembre de 2013.

- Los del Régimen Intermedio, pueden optar por integrarse al RIF si los ingresos son menores a 2 millones de pesos. (Tener en cuenta que se tenía hasta el 31 de marzo para ejercer esta opción o en todo caso que a la fecha no se haya presentado ninguna declaración provisionales del 2014).

Si bien para algunos el RIF no resulta atractivo para las personas físicas ni para los micro negocios por falta de incentivos; es necesario conocer las ventajas del régimen por lo que les compartimos un análisis tomando en cuenta los elementos de las contribuciones.

IMPUESTO SOBRE LA RENTA.

SUJETOS: (Art. 111 LISR)

Los contribuyentes personas físicas que:

a). Realicen únicamente actividades empresariales, que enajenen bienes o presten servicios por los que no se requiera para su realización título profesional.

b). Que realicen actividades empresariales mediante copropiedad, siempre que la suma de los ingresos de todos los copropietarios por las actividades empresariales que realicen a través de la copropiedad, sin deducción alguna, no excedan en el ejercicio inmediato anterior de 2 millones de pesos

c). Que además perciban ingresos por: (Regla I.2.5.21. RMF 2014)

- Sueldos o salarios

- Asimilados a salarios

- Ingresos por intereses

Siempre que en el ejercicio inmediato anterior el total de sus ingresos no hubieran excedido de 2 millones de pesos, y siempre que no se haya presentado alguna declaración provisional del ejercicio 2014 bajo el Régimen de Actividades Empresariales y Profesionales.

Actividades excluidas del RIF:

1. Los socios, accionistas o integrantes de personas morales o cuando sean partes relacionadas en los términos del artículo 90 de la LISR, o cuando exista vinculación en términos del citado artículo con personas que hubieran tributado en los términos del RIF.

Partes relacionadas: Se considera que dos o más personas son partes relacionadas, cuando una participa de manera directa o indirecta en la administración, control o capital de la otra, o cuando una persona o grupo de personas participe, directa o indirectamente, en la administración, control o en el capital de dichas personas, o cuando exista vinculación entre ellas de acuerdo con la legislación aduanera. (Art. 90 LISR).

El artículo 68 de la Ley Aduanera considera que existe vinculación entre personas para los efectos de esta Ley, en los siguientes casos:

- Si una de ellas ocupa cargos de dirección o responsabilidad en una empresa de la otra.

- Si están legalmente reconocidas como asociadas en negocios.

- Si tienen una relación de patrón y trabajador.

- Si una persona tiene directa o indirectamente la propiedad, el control o la posesión del 5% o más de las acciones, partes sociales, aportaciones o títulos en circulación y con derecho a voto en ambas.

- Si una de ellas controla directa o indirectamente a la otra.

- Si ambas personas están controladas directa o indirectamente por una tercera persona.

- Si juntas controlan directa o indirectamente a una tercera persona.

- Si son de la misma familia.

2. Los contribuyentes que realicen actividades relacionadas con bienes raíces, capitales inmobiliarios, negocios inmobiliarios o actividades financieras, salvo tratándose de aquéllos que únicamente obtengan ingresos por la realización de actos de promoción o demostración personalizada a clientes personas físicas para la compra venta de casas habitación o vivienda, y dichos clientes también sean personas físicas que no realicen actos de construcción, desarrollo, remodelación, mejora o venta de las casas habitación o vivienda.

3. Las personas físicas que obtengan ingresos por concepto de comisión, mediación, agencia, representación, correduría, consignación y distribución, salvo tratándose de aquellas personas que perciban ingresos por conceptos de mediación o comisión y estos no excedan del 30% de sus ingresos totales.

4. Las personas físicas que obtengan ingresos por concepto de espectáculos públicos y franquiciatarios.

5. Los contribuyentes que realicen actividades a través de fideicomisos o asociación en participación.

NOTA: Los contribuyentes que opten por aplicar lo dispuesto en esta Sección, sólo podrán permanecer en el régimen que prevé la misma, durante un máximo de diez ejercicios fiscales consecutivos.

Una vez concluido dicho periodo, deberán tributar conforme al régimen de personas físicas con actividades empresariales y profesionales a que se refiere la Sección I del Capítulo II del Título IV de la presente Ley.

OBJETO: (Art. 111 LISR)

Ingresos por actividades empresariales, enajenación de bienes, o prestación de servicios por los que no se requiera título profesional.

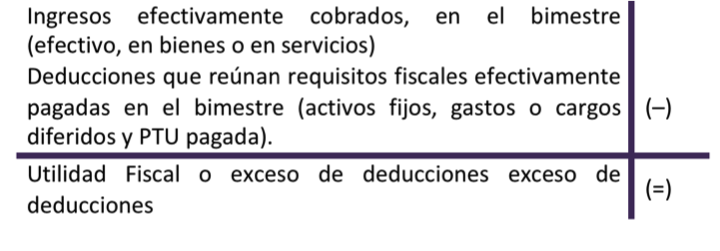

BASE: (Art. 111 LISR)

Aplicación de pérdidas fiscales pendientes de amortizar en el RIF:

Aplicación de pérdidas fiscales pendientes de amortizar en el RIF:

Los contribuyentes que tributen en el RIF que con anterioridad a la entrada en vigor de la nueva LISR hubiesen sufrido pérdidas fiscales que no hubiesen podido disminuir en su totalidad, podrán disminuirlas en el RIF (Artículo Noveno Transitorio, fracción VI).

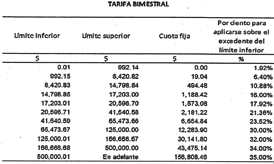

TARIFA: (Art. 111 LISR)

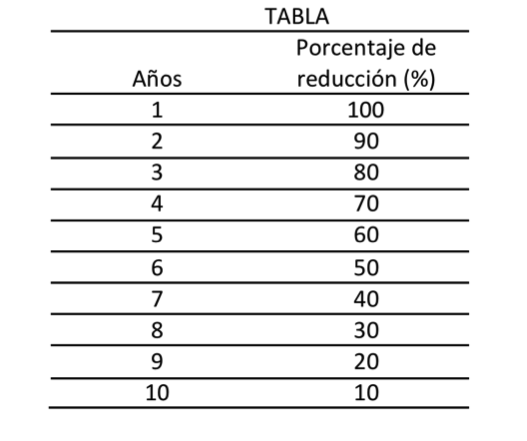

El impuesto que se determine se podrá disminuir conforme a los porcentajes y de acuerdo al número de años que tengan tributando en el régimen previsto en esta Sección, conforme a la siguiente:

El impuesto que se determine se podrá disminuir conforme a los porcentajes y de acuerdo al número de años que tengan tributando en el régimen previsto en esta Sección, conforme a la siguiente:

Contra el impuesto reducido, no podrá deducirse crédito o rebaja alguno por concepto de exenciones o subsidios.

Contra el impuesto reducido, no podrá deducirse crédito o rebaja alguno por concepto de exenciones o subsidios.

En cuanto a este punto la PRODECON emitió una recomendación, la cual fue aceptada por el SAT, en el que se señala que aquellos contribuyentes que se incorporen por primera vez al RIF, podrán gozar del beneficio establecido en el ISR de tributar en dicho régimen durante diez ejercicio fiscales consecutivos a partir de la fecha en que se haya dado de alta en el mismo.

ÉPOCA DE PAGO: (Art. 111 LISR)

Los contribuyentes que tributen dentro del RIF calcularán y enterarán el impuesto de forma bimestral, el cual tendrá el carácter de pago definitivo , a más tardar el día 17 de los meses de marzo, mayo, julio, septiembre, noviembre y enero del año siguiente, mediante declaración que presentarán a través de la página del SAT

Opción para la presentación de declaraciones bimestrales de personas físicas que tributen en el RIF:

Se podrá presentar las declaraciones bimestrales definitivas de impuestos federales, incluyendo retenciones a más tardar el último día del mes inmediato posterior al bimestre que corresponda la declaración.

OBLIGACIONES: (Art. 112 LISR)

1. Inscripción al RFC:

Solicitar su inscripción en el Registro Federal de Contribuyentes.

Los contribuyentes del RIF que se inscriban a través de la página de Internet del SAT con la CURP, deberán acudir al SAT dentro de los 30 días hábiles siguientes a su inscripción para tramitar su contraseña o FIEL, si el contribuyente no se presenta en el plazo y términos señalados el SAT podrá dejar sin efectos temporalmente las clave en el RFC proporcionada hasta que el contribuyente cumpla con lo establecido.

2. Conservar comprobantes:

Conservar comprobantes que reúnan requisitos fiscales, únicamente cuando no se haya emitido un comprobante fiscal por la operación.

3. Contabilidad electrónica:

Registrar en los medios o sistemas electrónicos a que se refiere el artículo 28 del Código Fiscal de la Federación, los ingresos, egresos, inversiones y deducciones del ejercicio correspondiente.

Los contribuyentes del RIF, deberán ingresar a la aplicación electrónica “Sistema de Registro Fiscal” “Mis cuentas”, disponible a través de la página de Internet del SAT, para lo cual deberán utilizar su RFC y Contraseña, y capturar:

- Ingresos y gastos

- Opción de emitir los CFDI en la aplicación

Los ingresos y gastos amparados por un CFDI, se registrarán de forma automática en la citada aplicación, por lo que únicamente deberán capturarse aquéllos que no se encuentren sustentados en dichos comprobantes.

Los contribuyentes que presenten sus registros de ingresos y gastos bajo este esquema, podrán utilizar dicha información a efecto de realizar la integración y presentación de su declaración.

4. Expedir CFDI:

Entregar a sus clientes comprobantes fiscales.

Los contribuyentes que utilicen la herramienta electrónica “Sistema de Registro Fiscal”, “Mis cuentas”, podrán expedir CFDI a través de dicha aplicación, utilizando la Contraseña del contribuyente. A dichos comprobantes se les incorporará el sello digital del SAT y serán válidos para deducir y acreditar fiscalmente.

Los CFDI expedidos a través de la mencionada herramienta, podrán imprimirse ingresando a la página de Internet del SAT, en la opción “Factura Electrónica” .

Los contribuyentes podrán imprimir dentro del propio “Sistema de Registro Fiscal”, “Mis Cuentas”, los datos de los CFDI generados a través del mismo, lo cual hará las veces de la representación impresa del CFDI.

Expedición de comprobantes en operaciones con el público en general.- Los contribuyentes podrán elaborar un CFDI diario, semanal o mensual donde consten la suma de los importes totales correspondientes a los comprobantes de operaciones realizadas con el público en general del periodo al que corresponda, utilizando para ello la clave genérica del RFC.

No obstante se estableció en la RMF para 2014, que los contribuyentes que tributen dentro del RIF, podrán elaborar el CFDI de forma bimestral

Los comprobantes de operaciones con el público en general podrán expedirse en alguna de las formas siguientes:

- Comprobantes impresos en original y copia, debiendo contener impreso el número de folio en forma consecutiva previamente a su utilización. La copia se entregará al interesado y los originales se conservarán por el contribuyente que los expide.

- Comprobantes consistentes en copia de la parte de los registros de auditoría de sus máquinas registradoras.

- Comprobantes emitidos por los equipos de registro de operaciones con el público en general.

Los CFDI globales se formularán con base en los comprobantes de operaciones con el público en general, separando el monto del IVA e IEPS a cargo del contribuyente.

Cuando los adquirentes de los bienes o receptores de los servicios no soliciten comprobantes, los contribuyentes no estarán obligados a expedir comprobantes fiscales por operaciones celebradas con el público en general, cuyo importe sea inferior a $100 pesos.

5. Pago de erogaciones:

Efectuar el pago de las erogaciones relativas a sus compras e inversiones, cuyo importe sea superior a $2,000.00, mediante cheque, tarjeta de crédito, débito o de servicios.

Las autoridades fiscales podrán liberar de la obligación de pagar las erogaciones a través de los medios establecidos en el párrafo anterior, cuando las mismas se efectúen en poblaciones o en zonas rurales que no cuenten con servicios financieros.

6. Pagos bimestrales:

Presentar, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, declaraciones bimestrales en las que se determinará y pagará el impuesto.

Los pagos bimestrales, tendrán el carácter de definitivos.

7. Retención ISR a trabajadores:

Tratándose de las erogaciones por concepto de salarios, los contribuyentes deberán efectuar las retenciones en los términos del Capítulo I del Título IV de esta Ley, conforme a las disposiciones previstas en la misma y en su Reglamento, y efectuar bimestralmente, los días 17 del mes inmediato posterior al término del bimestre, el entero por concepto del impuesto sobre la renta de sus trabajadores conjuntamente con la declaración bimestral que corresponda. Para el cálculo de la retención bimestral a que hace referencia esta fracción, deberá aplicarse la tarifa del artículo 111 de esta Ley.

Los contribuyentes que tributen en el RIF estarán obligados a expedir CFDI por las remuneraciones que efectúen por concepto de salarios y en general por la prestación de un servicio personal subordinado, y por las retenciones de contribuciones que efectúen

Entregar subsidio al empleo subsidio al empleo cuando éste sea mayor que el impuesto a cargo del trabajador por concepto de ISR retención por sueldos. El retenedor podrá acreditar contra el ISR a su cargo o del retenido a terceros, las cantidades que entregue a los trabajadores por concepto de subsidio al empleo.

8. Determinación de pagos y presentación de informativas:

Pagar el impuesto sobre la renta en los términos de esta Sección, siempre que, además de cumplir con los requisitos establecidos en ésta, presenten en forma bimestral ante el Servicio de Administración Tributaria, en la declaración a que hace referencia el párrafo quinto del artículo 111 de esta Ley, los datos de los ingresos obtenidos y las erogaciones realizadas, incluyendo las inversiones, así como la información de las operaciones con sus proveedores en el bimestre inmediato anterior.

Cumplimiento para presentar declaraciones informativas:

Para los efectos del artículo 112, fracción VIII de la Ley del ISR, se tendrá por cumplida la obligación de presentar la información de los ingresos obtenidos y las erogaciones realizadas, incluyendo las inversiones, así como la información de las operaciones con sus proveedores en el bimestre inmediato anterior, cuando los contribuyentes utilicen el sistema de registro fiscal establecido en la Regla I.2.8.2.

Para el cumplimiento de las obligaciones fiscales, los contribuyentes del RIF, deberán ingresar a la página electrónica del SAT, y utilizar el sistema electrónico denominado “Mis Cuentas”

Causales de exclusión del RIF:

- Cuando los ingresos del contribuyente excedan de $2,000,000.00 durante el ejercicio, a partir del mes siguiente al que los exceda.

- Cuando los contribuyentes cambien de opción.

- En los casos en que los contribuyentes se inscriban en el RIF y en dicho ejercicio realicen operaciones por un periodo menor de doce meses, de acuerdo al segundo párrafo del artículo 111 de la LISR, para determinar el monto a que se refiere el párrafo anterior, dividirán los ingresos manifestados entre el número de días que comprende el periodo y el resultado se multiplicará por 365 días; si la cantidad obtenida excede del importe del monto citado, en el ejercicio siguiente no se podrá tributar en el régimen de incorporación

- No presentar la declaración de pago conjuntamente con la informativa de los ingresos obtenidos, las erogaciones realizadas y las operaciones con proveedores dos veces en forma consecutiva, o cinco que no sean consecutivas en el lapso de “seis años”.

IMPUESTO AL VALOR AGREGADO.

SUJETOS: (Art. 1º LIVA)

La Ley del Impuesto al Valor Agregado (LIVA) señala un tratamiento igual para aquellos (personas físicas) que ejerzan la opción del art. 111 de LISR.

OBJETO: (Art. 1º y 2-A LIVA)

Actos o actividades siguientes:

- Enajenen bienes.

- Presten servicios independientes. (que no requieran titulo profesional)

- Otorguen el uso o goce temporal de bienes.

- Importen bienes o servicios.

BASE: (Art. 1º y 2-A LIVA)

Total de los actos o actividades gravadas en el bimestre.

TASA:

Aplicada al valor de Actos o actividades del 16% o 0%.

ÉPOCA DE PAGO:

A más tardar el día 17 del mes siguiente al que corresponde el bimestre

Determinación de pagos bimestrales definitivos:

La diferencia entre el impuesto que corresponda al total de las actividades realizadas en el bimestre por el que se efectúa el pago y las cantidades correspondientes al mismo periodo por las que proceda el acreditamiento.

Estimulos Fiscales (Diversos Decretos)

Estimulos Fiscales (Diversos Decretos)

I. Estímulos al IVA e IEPS en las operaciones con el público en general:

El DECRETO que compila diversos beneficios fiscales y establece medidas de simplificación administrativa publicado en el DOF el día 26 de diciembre de 2013 estableció en el Séptimo Transitorio un beneficio fiscal del 100% de IVA e IESPS a los contribuyentes que tributen en el RIF y cumplan con sus obligaciones fiscales siempre y cuando únicamente realicen operaciones con el público en general, no trasladen el impuesto y no realicen acreditamiento alguno del que les haya sido trasladado.

II. Operaciones en las que el traslado del IVA o IESPS se haya realizado en forma expresa y por separado en el CFDI:

La Regla I.10.4.7 de la 1a Resolución de modificaciones a la RMF para 2014, publicada el 13 de marzo del 2014, señala que los contribuyentes del RIF podrán seguir aplicando los estímulos previstos en el mismo, aun cuando en algunos de los CFDI trasladen en forma expresa y por separado al adquirente de los bienes o al receptor de los servicios el IVA o el IESPS correspondiente a dichas operaciones.

En este caso tendrán que pagar dichos impuestos exclusivamente por aquellas operaciones donde hayan realizado el traslado en forma expresa y por separado en el CFDI, para lo cual sólo podrán acreditar el IVA o el IESPS cuando proceda, en la proporción que represente el valor de dichas actividades facturadas.

Respecto de las operaciones con el público en general que lleven a cabo los contribuyentes, tanto en el registro de sus cuentas, como en el comprobante de dichas operaciones que emitan, podrán anotar la expresión “operación con el público en general” en sustitución de la clase de los bienes o mercancías o descripción del servicio o del uso o goce que amparen en los CFDI globales que expidan, sin trasladar el IVA e IESPS correspondiente sobre el cual hayan aplicado los estímulos previstos en el Artículo Séptimo del Decreto citado en el párrafo anterior.

III. Opción para pagar el ISR en términos del Régimen de Incorporación Fiscal:

La Regla I.2.5.21. de la 1a Resolución de modificaciones a la RMF para 2014, publicada el 13 de marzo del 2014, señala que los contribuyentes del RIF que además obtengan ingresos por sueldos o salarios, asimilados a salarios o ingresos por intereses, podrán optar por pagar el ISR en términos del RIF por las actividades propias de su actividad empresarial.

IV. Aplicación de porcentajes y reducción para los contribuyentes del RIF en materia de IVA e IESPS:

A. En el Decreto por el que se otorgan beneficios fiscales a quienes tributen en el RIF publicado el 10 de septiembre de 2014, se señala que se podrá optar por pagar el IVA y el IESPS, que en su caso corresponda a las actividades que se realicen con el público en general, en la forma siguiente:

1. Considerando el giro o actividad a la que se dedique el contribuyente, conforme a la siguiente:

|

Tabla de porcentajes para determinar el IVA a pagar |

|||

|

|

Sector económico |

Porcentaje IVA (%) |

|

|

1 |

Minería |

8.0 |

|

|

2 |

Manufacturas y/o construcción |

6.0 |

|

|

3 |

Comercio (incluye arrendamiento de bienes muebles) |

2.0 |

|

|

4 |

Prestación de servicios (incluye restaurantes, fondas, bares y demás negocios similares en que se proporcionen servicios de alimentos y bebidas) |

8.0 |

|

|

5 |

Negocios dedicados únicamente a la venta de alimentos y/o medicinas |

0.0 |

|

Cuando las actividades de los contribuyentes correspondan a dos o más de los sectores económicos mencionados en los numerales 1 a 4 aplicarán el porcentaje que corresponda al sector preponderante.

2. Considerando el tipo de bienes enajenados por el contribuyente, conforme a la siguiente:

|

Tabla de porcentajes para determinar el IEPS a pagar |

|

|

Descripción |

Porcentaje IEPS |

|

(%) |

|

|

Alimentos no básicos de alta densidad calórica (Ejemplo: dulces, chocolates, botanas, galletas, pastelillos, pan dulce, paletas, helados) (cuando el contribuyente sea comercializador) |

1.0 |

|

Alimentos no básicos de alta densidad calórica (Ejemplo: dulces, chocolates, botanas, galletas, pastelillos, pan dulce, paletas, helados) (cuando el contribuyente sea fabricante) |

3.0 |

|

Bebidas alcohólicas (no incluye cerveza) (cuando el contribuyente sea comercializador) |

10.0 |

|

Bebidas alcohólicas (no incluye cerveza) (cuando el contribuyente sea fabricante) |

21.0 |

|

Bebidas saborizadas (cuando el contribuyente sea fabricante) |

4.0 |

|

Cerveza (cuando el contribuyente sea fabricante) |

10.0 |

|

Plaguicidas (cuando el contribuyente sea fabricante o comercializador) |

1.0 |

|

Puros y otros tabacos hechos enteramente a mano (cuando el contribuyente sea fabricante) |

23.0 |

|

Tabacos en general (cuando el contribuyente sea fabricante) |

120.0 |

Los contribuyentes que ejerzan la opción a que se refiere el presente Decreto, cuando hayan pagado el IESPS en la importación de tabacos labrados y bebidas saborizadas considerarán dicho pago como definitivo, por lo que ya no pagarán el impuesto que trasladen en la enajenación de los bienes importados.

El resultado obtenido será el monto del IVA o del IESPS a pagar por las actividades realizadas con el público en general, sin que proceda acreditamiento alguno por concepto de impuestos trasladados al contribuyente.

B. Adicionalmente los contribuyentes del RIF, por las actividades realizadas con el público en general, podrán aplicar un estímulo fiscal en la forma siguiente:

1. Al IVA e IESPS determinados mediante la aplicación de los porcentajes a que se refiere el artículo anterior, se le aplicarán los porcentajes de reducción que se citan a continuación, según corresponda al número de años que tenga el contribuyente tributando en el Régimen de Incorporación Fiscal:

Para los efectos de la aplicación de la tabla se consideran como años los de calendario y como año 1 aquél en el que el contribuyente ejerció la opción para tributar en el RIF, aun cuando haya realizado actividades por un período inferior a los 12 meses.

Para los efectos de la aplicación de la tabla se consideran como años los de calendario y como año 1 aquél en el que el contribuyente ejerció la opción para tributar en el RIF, aun cuando haya realizado actividades por un período inferior a los 12 meses.

IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS.

SUJETOS: (Art. 1º LIESPS)

La Ley del Impuesto Especial Sobre Producción y Servicios (LIEPS) señala un tratamiento igual para aquellos (personas físicas) que ejerzan la opción del art. 111 de LISR.

Los sujetos del RIF que pueden estar sujetos al pago del IESPS son los siguientes:

- Fabricante, productor o importador.- Bebidas saborizadas con azúcares añadidas (Art. 2° fracción I inciso G).

- Fabricante, productor, envasador o importador, prestador de servicios.- Alimentos no básicos con alto contenido calórico (Art. 2° fracción I inciso J) y fracción II).

OBJETO:

Actos o actividades de conformidad con el artículo 111 de LISR (artículo 5-D).

Actos o actividades: (Art. 2° fracción I inciso G)

Bebidas saborizadas, concentrados, polvos, jarabes, esencias o extractos de sabores se considerará el número de litros de bebidas saborizadas que, de acuerdo con las especificaciones del fabricante se pueden obtener.

Actos o actividades: (Art. 2° fracción I inciso J) y fracción II)

Alimentos no básicos con alto contenido calórico cuyo contenido energético sea de 275 kilocalorías por cada 100 gramos o mayor.

BASE:

Para el caso de las bebidas saborizadas con azúcares añadidas el total de los litros o la parte proporcional de los litros causados en el bimestre.

Para el caso de los alimentos no básicos con alto contenido calórico, el total de los actos o actividades causados en el bimestre.

TASA O CUOTA:

- Bebidas saborizadas con azúcares añadidas la cuota será de un $1.00 por litro o en su caso la proporción. (Art. 2° fracción I inciso G)

- Alimentos no básicos con alto contenido calórico la tasa será del 8%. (Art 2° fracción I inciso J) y fracción II)

TASA aplicable a los alimentos no básicos, con base en la información de la etiqueta (Regla I.5.1.2. RMF 2014)

La tasa correspondiente se efectuará con base en la información de las kilocalorías manifestadas en el etiquetado de alimentos, de conformidad con la NOM- 051-SCFI/SSA1-2010, “Especificaciones generales de etiquetado para alimentos y bebidas no alcohólicas preenvasados-Información comercial y sanitaria”, publicada en el DOF el 5 de abril de 2010.

ÉPOCA DE PAGO:

A mas tardar el día 17 del mes siguiente al que corresponde el bimestre.

Determinación de pagos bimestrales definitivos

La diferencia entre el impuesto que corresponda al total de las actividades gravadas en el bimestre por el que se efectúa el pago y las cantidades correspondientes al mismo periodo por las que proceda el acreditamiento.

Saldo a favor solo compensable contra el impuesto a su cargo en bimestres posteriores.

Saldo a favor solo compensable contra el impuesto a su cargo en bimestres posteriores.

Si no lo compensa en el bimestre siguiente o en los dos posteriores, perderá el derecho a compensar hasta por el monto en que pudo compensarlo.

Estimulos fiscales:

Adicional a los beneficios fiscales señalados para el Impuesto al Valor Agregado, se establecen los siguientes estímulos fiscales:

Artículo 3.3. Decreto publicado el 26/12/13.

Se otorga un estímulo fiscal a los importadores o enajenantes de chicles o gomas de mascar que estén obligados a pagar el IESPS, de conformidad con el artículo 2o., fracción I, inciso J), numeral 2 de la Ley del Impuesto Especial sobre Producción y Servicios.

El estímulo fiscal consiste en una cantidad equivalente al 100% del IESPS que deba pagarse en la importación o enajenación del producto antes mencionado, y sólo será procedente en tanto no se traslade al adquirente cantidad alguna por concepto del citado impuesto en la enajenación de dicho bien. El estímulo fiscal será acreditable contra el IESPS que deba pagarse por las citadas actividades.

SEGURIDAD SOCIAL.

1. Reducción en el pago de la cuotas en materia de seguridad social:

En el Decreto publicado en el DOF 8 de abril del 2014 se estableció que se aplicara un subsidio respecto del pago de las contribuciones de seguridad social, con el objeto de que los miembros del RIF accedan a los servicios y prestaciones de la Ley del Seguro Social y de la Ley del INFONAVIT.

El subsidio está limitado a las cuotas correspondientes a un salario base de cotización de hasta tres veces el SMG del DF.

Para saber qué porcentaje se debe aplicar, se considera como año de inicio del subsidio el que corresponda al alta o inscripción en el RIF, tal y como se muestra en la siguiente tabla:

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | Año 6 | Año 7 | Año 8 | Año 9 | Año 10 |

| 50% | 50% | 40% | 40% | 30% | 30% | 20% | 20% | 10% | 10% |

Sujetos y requisitos para obtener el estímulo:

|

Beneficiarios |

Requisitos |

Las siguientes personas físicas y patrones:

|

|

|

Los patrones personas físicas que tributaron en el régimen de REPECOS, así como sus trabajadores, que al 1 de julio de 2014 estén registrados ante el IMSS o el INFONAVIT y enteren las contribuciones de seguridad social correspondientes. |

|

|

Los trabajadores de los patrones sujetos al RIF que son sujetos de aseguramiento obligatorio. |

|

Terminación del subsidio:

- Incumplan con las obligaciones que señala el Decreto por el que se otorgan estímulos para promover la incorporación a la seguridad social o dejen de tributar en el régimen de incorporación fiscal.

- El patrón persona física realice el ajuste del salario de sus trabajadores a la baja o incurra en alguna simulación u omisión que impacte en el cumplimiento de sus obligaciones.

- El patrón persona física deje de cubrir las contribuciones de seguridad social de manera bimestral.

Otros aspectos a considerar:

- Los beneficiarios del subsidio tienen derecho a los seguros y prestaciones del régimen obligatorio del Seguro Social y a las prestaciones establecidas en la Ley del INFONAVIT.

- El pago de las contribuciones de seguridad social se realizará en forma bimestral.

- El importe del subsidio no es ingreso acumulable para los efectos del ISR y no da derecho a devolución o compensación.

INCENTIVOS ECONÓMICOS:

En la Regla I.3.22.9 de la 1ª Resolución de Modificaciones de la RMF para 2014, así como derivado del programa “Crezcamos Juntos”, los contribuyentes del RIF pueden:

- Acceder a créditos que se otorgarán mediante financiamiento a través de la red de intermediarios de Nacional Financiera, S.N.C., por medio del programa especial dirigido a pequeños negocios que tributen en el RIF.

- Obtener un crédito para vivienda del INFONAVIT o de la Sociedad Hipotecaria para la Federal.

- Solicitar créditos del FONACOT.

- Apoyos que se otorgarán a través del Instituto Nacional del Emprendedor, para fomentar la cultura emprendedora, y deberán destinarse a programas de capacitación administrativa y a la adquisición de tecnologías de la información y comunicaciones.

- Capacitación impartida por el SAT, con el fin de fomentar la cultura contributiva y educación fiscal.